내 지갑을 점점 '더 많이' 털어가는 기업에 주목하라

투자의 대가 피터 린치 역시 와이프와 딸의 소비 패턴에서 투자 힌트를 많이 얻었다고 말했다

아무리 가까운 가족의 행동, 소비를 관찰하더라도 역시 투자는 스스로 하는 것인 만큼 내 지갑을 털어가는 주식에 투자했을 때의 수익률이 상대적으로 더 높을 수밖에 없다.

1. 소수몽키의 소도둑 기업 리스트

2. 클라우드 서비스에 투자

나의 지갑을 점점 더 많이 털어가고 있는 분야에 투자한 대표적인 사례가 바로 '클라우드'다

본격적으로 미국 주식을 시작한 2016년 부터 꾸준히 투자하며 한 번도 주가 하락이나 악재에 흔들리지 않았던 대표적인 분야이다. 클라우드 대장 기업 3등을 넣어놓고 투자했다

3. 투자시점은 어떻게 잡을까?

3년 내에도 고점 대비 20% 이상 하락한 구간이 3번이나 있었다.

제 아무리 대표 우량주라도 이렇게 갑작스럽게 찾아오는 하락은 피할수가 없다.

결국 투자자의 수익률은 일시적인 하락을 버티느냐 아니냐에 따라 갈린다.

누구나 알만한 우량 주식이더라도 남의 말만 듣고 샀다면 이 정도 하락을 버티기는 결코 쉽지 않다.

그러나 온통 부정적인 전망에도 불구하고 여전히 내 지갑을 털어가고 있다면,

투자 의견을 철회할 이유가 없다.

나는 여전히 유튜브, 온라인 강의를 위해 용량이 큰 고화질 영상들을 계속해서 찍었기에

클라우드 이용료를 더 내야 했다.

4. 독과점 기업 투자방법

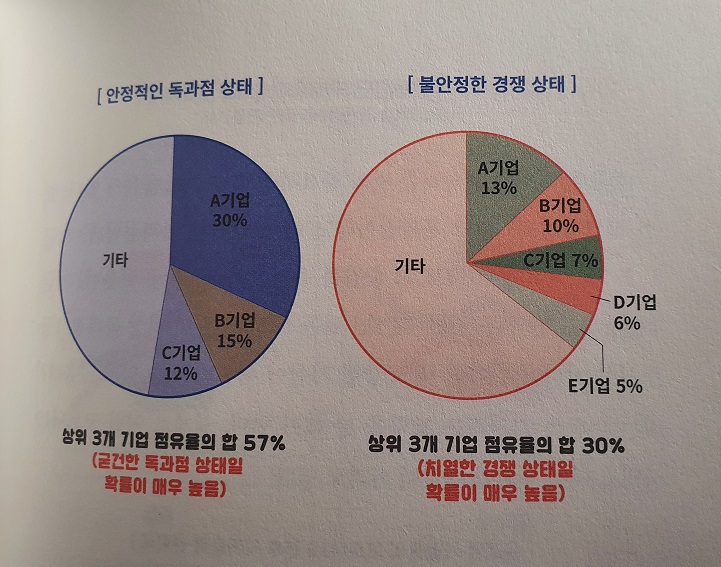

보통 많은 투자의 대가나 전문가가 '독과점 기업에 투자하라'라고 조언하곤 한다.

독과점이란 어떤 분야에서 소수의 기업이 시장 대부분(50%이상)을 차지하는 것을 말하는데

쉽게 말해 그 분야에서 힘이 쎈 1-3등 기업에 투자하는 것이 여러모로 좋다는 의미다.

코카콜라와 애플은 영업이익율을 수년간 20% 이상을 유지해왔다.

가격을 올려도 사람들이 계속 찾기에 가능하다.

과거와 달리 당장 영업이익률이 낮다고 나쁜 것도 아니다.

대표적 사례가 아마존, 테슬라, 넷플릭스다.

이런 고성장주는 경쟁자를 물리치기 위해 적자를 감수하기도 하고 의도적으로 낮은 영업이익률을 유지하기도 한다.

하지만 결국에는 경쟁자를 물리치고 시장에서 확고한 지위를 확보하며 오히려 영업이익율이 높아지는

경우가 대다수이다.

아마존의 영업이익률은 고작 2-3%대였으나 2022년에는 8%로 예상된다

테슬라는 수년간 적자이다 2020년부터 순식간에 9% 영업이익률로 올라섰다.

넷플릭스도 19년 영업이익률 12.9%에서 2021년에는 19.3%까지 기대된다.

핵심은 영업이익률 같은 숫자에 집착하라는 게 아니라, 그만큼 독과점의 힘이 강력함을 알아야 한다는 것이다.

'주식 & 부동산 > 경제, 경영책' 카테고리의 다른 글

| [책리뷰]부동산 재벌들 (5) | 2022.10.02 |

|---|---|

| [책리뷰] 월급쟁이 부자의 머니 파이프라인 (34) | 2022.04.06 |

| <엑시트>송사무장, 인생을 바꿔줄 부자의 문이 열린다 (27) | 2022.03.18 |

| <미래의 부> 이지성, 인공지능 시대, 돈은 어디로 흐르는가 (44) | 2022.03.16 |

| <돈의 속성> 김승호, 최상위 부자가 말하는 돈에 대한 모든 것 (21) | 2022.03.15 |